Steuerhinterziehung: So können Sie den Vorwurf prüfen!

- 5 Minuten Lesezeit

Inhaltsverzeichnis

- Die wichtigsten Fakten

- So gehen Sie vor

- Wann liegt eine Steuerhinterziehung vor?

- Welche Strafen drohen Steuersündern?

- Welche Strafmilderungs- und Strafschärfungsgründe kann es geben?

- In welchen Fällen wirkt eine Selbstanzeige wegen Steuerhinterziehung strafbefreiend?

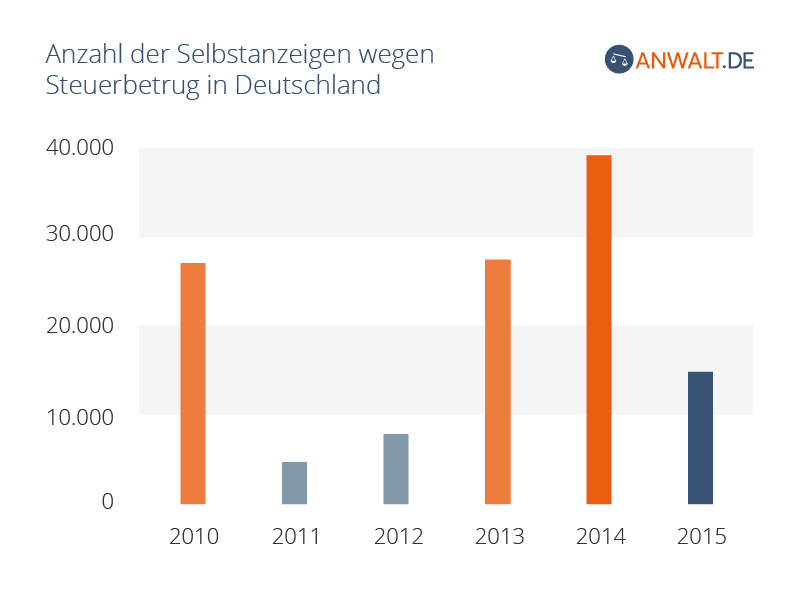

- Wie hat sich die Anzahl der Selbstanzeigen wegen Steuerhinterziehung entwickelt?

Foto(s): ©Pixabay/4711018

Artikel teilen:

Sie benötigen persönliche Beratung zum Thema Steuerhinterziehung?

Rechtstipps zu "Steuerhinterziehung" | Seite 27

-

26.06.2017 Rechtsanwalt + CO Dr. Elmar Liese„… öffentlichen Haushalten, § 266a StGB (bzgl. Arbeitsentgelt), § 370 AO (Steuerhinterziehung), § 298 StGB (Absprachen). Des Weiteren geht es um Verurteilungen wegen Straftaten oder Ordnungswidrigkeiten …“ Weiterlesen

-

Nachteilige Verkürzungsberechnung im Steuerstrafverfahren: Steuerhinterziehung auch ohne Verkürzung!15.06.2017 Rechtsanwalt Kay Hübner„Eine Steuerhinterziehung kann auch ohne Verkürzung begangen werden, da wegen des Kompensationsverbotes im Steuerstrafverfahren eine für den Steuerpflichtigen nachteilige Verkürzungsberechnung erfolgt …“ Weiterlesen

-

05.06.2017 Rechtsanwalt Philipp Adam„Mit einem Urteil vom 06.03.2017 hat das Landgericht Dessau-Roßlau zwei angeklagte Rentner wegen Steuerhinterziehung in 85 Fällen zu einer Geld- und einer Bewährungsstrafe verurteilt. Ein angeklagter …“ Weiterlesen

-

26.01.2024 Rechtsanwalt Torsten Hildebrandt„… . Auch die Heizölverdieselung durch Betanken eines Dieselfahrzeuges mit gekennzeichneten Energieerzeugnissen (= Heizöl) und die damit regelmäßig verwirklichte Steuerhinterziehung gemäß § 370 Abgabenordnung i.V.m. § 21 …“ Weiterlesen

-

29.05.2017 Gabriele Weintz, anwalt.de-Redaktion„… eine Mutter, die Kindergeld erhielt, diese Möglichkeit und war doch sehr überrascht, als sie von der Familienkasse der Steuerhinterziehung bzw. der leichtfertigen Steuerverkürzung bezichtigt wurde …“ Weiterlesen

-

28.05.2017 Rechtsanwalt/FA SteuerR/StB Prof. Dr. Joerg Andres„… Steuerhinterzieher – ob reuig oder nicht – generell dünner wird. Bankmitarbeiter im Ausland werden zusätzlich motiviert, illegal Daten zu beschaffen und meistbietend zu veräußern …“ Weiterlesen

-

01.06.2017 Rechtsanwalt/FA SteuerR/StB Prof. Dr. Joerg Andres„… auf die Schliche, könnt Ihr wegen Steuerhinterziehung sogar angeklagt werden. Die Steuern müssen dann nachgezahlt werden und zwar „plus Zinsen“. Selbst dann, wenn Ihr keine geeigneten Aufzeichnungen …“ Weiterlesen

-

19.05.2017 Rechtsanwalt Dirk Schwerd„… wird eingeleitet, wenn ein Anfangsverdacht für eine Steuerhinterziehung vorliegt. Aufgrund der digitalen Vernetzung der Finanzverwaltungen mit anderen Behörden und den Meldepflichten von Banken …“ Weiterlesen

-

07.09.2019 Rechtsanwalt Georg Sandtner„… des Beschuldigten darf gegen ihn verwendet werden. Ein Teilschweigen ist jedoch nicht so einfach zu erkennen. So liegt z. B. kein teilweises Schweigen vor, wenn der Beschuldigte eine Steuerhinterziehung nur für …“ Weiterlesen

-

29.04.2017 Rechtsanwalt Torsten Hildebrandt„… es meinte, die Klägerin habe eine Steuerhinterziehung begangen, weshalb sich die Verjährungsfrist verlängert habe. Für eine aktive Handlung zu einer Steuerhinterziehung nach § 370 AO sah das Gericht …“ Weiterlesen

-

27.04.2017 Rechtsanwalt Burkhardt Jordan„… Urlaub machen. Steuerhinterziehung durch Urlaub? Diese paradiesisch anmutenden Zustände sind jedoch spätestens seit dem Sommer 2016 vorbei. Die entsprechenden Sparmöglichkeiten wurden …“ Weiterlesen

-

07.10.2020 GKS Rechtsanwälte„Eine erneute Maßnahme zur Bekämpfung von Steuerhinterziehung: Deutschland will in Zukunft weltweit mit 87 Ländern und deren Finanzinstituten zusammenarbeiten und Informationen über Kontobewegungen …“ Weiterlesen

-

02.04.2017 Rechtsanwalt Torsten Hildebrandt„… zur anfänglichen „Ohne-Rechnung-Abrede“ auch auf die spätere zu übertragen. Neben den zivilrechtlichen Folgen sind auch immer die steuerstrafrechtlichen Aspekte im Hinblick auf eine Steuerhinterziehung in Betracht zu ziehen.“ Weiterlesen

-

07.09.2019 Rechtsanwalt Georg SandtnerJa! Nach § 10 Abs. 1 und 2 BpO 2000 ist der Betriebsprüfer verpflichtet, die Prüfung abzubrechen und die zuständigen Stellen unverzüglich einzuschalten, wenn sich während einer Betriebsprüfung tatsäch … Weiterlesen

-

27.03.2017 Rechtsanwalt Torsten Hildebrandt„… von Steuerhinterziehung oder Steuerverkürzung gegeben. Dann könne dieses Argument aber nicht ausreichen, um die besondere strafprozessuale Maßnahme de dinglichen Arrests zu rechtfertigen. Im Übrigen …“ Weiterlesen

-

24.03.2017 Rechtsanwalt Manfred Zipper„Die Steuerhinterziehung, die aufgrund von in Nordrhein-Westfalen gekaufter Datenpakete nunmehr drohen soll, schwebt wie ein Damoklesschwert über den Steuerzahlern. Deutschlandfunk teilt …“ Weiterlesen

-

16.03.2017 Rechtsanwalt Torsten Hildebrandt„Finanzgericht Münster, Urteil vom 24.11.2016, Aktenzeichen: 3 K 1628/15 Erb Bei einer Selbstanzeige wegen Steuerhinterziehung ist in der Regel nicht nur der verkürzte Steuerbetrag nachzuzahlen …“ Weiterlesen

-

18.02.2017 Rechtsanwälte Zipper & Partner„Die Steuerhinterziehung, die bei einer Kassenmanipulation und der Software nachher in Betracht kommt, ist nur eine der Rechtsfolgen der Elektronischen Kasse und deren Manipulation. Dazu könnten …“ Weiterlesen

-

17.01.2017 Rechtsanwalt Philipp Adam„… Bestechlichkeit in mehr als 60 und der Steuerhinterziehung in mehr als 20 Fällen zu einer Freiheitsstrafe von drei Jahren verurteilt. Im vorliegenden Fall gestand der Angeklagte im Rahmen der Hauptverhandlung …“ Weiterlesen

-

16.01.2017 Rechtsanwalt Philipp Adam„Die Wirtschaftsstrafkammer des Landgerichts Stuttgart hat im Juli 2015 einen 39-jährigen Diplomkaufmann wegen Steuerhinterziehung und Urkundenfälschung zu einer Freiheitsstrafe von einem Jahr …“ Weiterlesen

-

15.01.2017 Rechtsanwalt Philipp Adam„Das Landgericht Aachen hat mit Urteil vom 19.12.2016 einen angeklagten Porno-Unternehmer wegen Steuerhinterziehung zu einer Freiheitsstrafe von einem Jahr und vier Monaten mit Bewährung verurteilt …“ Weiterlesen

-

17.12.2016 Rechtsanwalt Markus Jansen„Um Steuerbetrügern im Rotlicht-Milieu auf die Schliche zu kommen, können Steuerfahnder schlecht an die Tür klopfen (an welche überhaupt?), um beweisträchtige Indizien zur Steuerhinterziehung …“ Weiterlesen

-

01.12.2016 Rechtsanwalt Torsten Hildebrandt„Bundesgerichtshof, Beschluss vom 27.07.2016 – 1 StR 256/16 Eine straf- oder steuerstrafrechtliche Verurteilung zum Beispiel wegen Steuerhinterziehung gemäß § 370 AO kann gravierende Folgen für …“ Weiterlesen

-

21.11.2016 Rechtsanwalt Torsten Hildebrandt„… . Letztere zieht Erkenntnisse aus diesen Daten und klagt den Bürger Z wegen Steuerhinterziehung gem. § 370 Abs. 1 AO an. Neben der philosophischen Frage, ob der Zweck tatsächlich jedes Mittel …“ Weiterlesen